Depuis 30 ans, le marché de l’immobilier français n’en finit plus de croitre, atteignant des sommets en termes de prix dans les villes les plus attractives de l’hexagone laissant ainsi craindre aux plus pessimistes l’éclatement d’une nouvelle bulle. L’actuelle crise sanitaire du Covid-19 devrait sans nul doute avoir certaines répercussions sur le marché et commence déjà à l’impacter. Retour sur le marché de l’immobilier et sa possible évolution dans les mois à venir.

I L’immobilier face au temps

A) De 1950 à 2010 : le monopole de l’immobilier résidentiel

L’investissement immobilier constitue une étape centrale dans la construction d’une vie pour beaucoup de Français depuis de nombreuses années. Palpable, utilisable et concret, la pierre est considérée comme plus sécurisante que d’autres placements, quand bien même certaines contraintes sont à relever. Cette maxime s’exporte jusqu’aux États-Unis où « l’immobilier ne peut pas être perdu ou volé, et il ne peut pas être emporté. Acheté avec bon sens, payé en totalité et géré avec raison, il est le placement le plus sûr du monde » (Citation attribuée à Franklin Roosevelt (1882 – 1945).

Au lendemain de la Seconde Guerre mondiale, le pays est à reconstruire et l’État modifie le paysage législatif en 1948 par une loi assouplissant les rapports entre bailleurs et locataires. La fixation des loyers se libéralise pour les logements neufs ou complètement rénovés ayant pour conséquence une première forte hausse de l’indice des loyers et du prix des logements jusqu’en 1965. À cette époque tous les feux sont au vert pour investir dans de l’immobilier locatif, les rendements étant sensiblement élevés. Entre acheter à crédit et payer un loyer, il est à cette époque beaucoup plus rentable de devenir propriétaire.

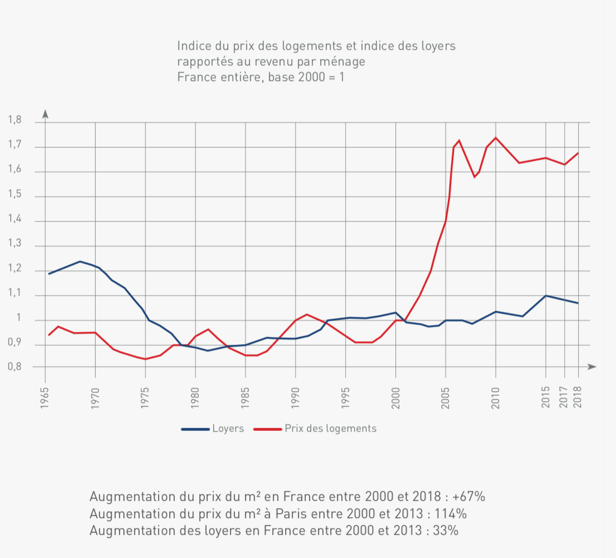

En corrélation avec l’expansion économique des années quatre-vingt, les prix de l’immobilier s’envolent en région parisienne et sur la Côte d’Azur avec une spéculation importante des marchands de biens. Le marché bat son plein avec des prix à l’achat multipliés par trois en seulement 10 ans. Contraste, l’indice global des loyers reste lui relativement stable. Cette première décorrélation aboutit à l’explosion d’une bulle spéculative formée autour du marché immobilier en 1993. Au début du XXIème siècle, le marché repart fortement à la hausse alors que les loyers n’augmentent quant à eux que de 30%, synonyme d’une nouvelle déconnexion entre prix à l’achat et prix des loyers.

Ces courbes sont directement liées aux travaux de Jacques Friggit, spécialiste de l’évolution du marché immobilier français qui s’intéresse particulièrement à la relation entre le revenu par ménage et le prix des logements mais également à l’évolution des loyers pour les locataires. Ces courbes viennent exprimer en rouge l’évolution du prix à l’achat et en bleu l’évolution du prix de la location, démontrant cette déconnexion entre prix à l’achat et prix des loyers depuis le début du XXIème siècle et donc une rentabilité locative faible.

Attractif au milieu des années 1970 avec des appartements qui valaient trois fois moins qu’aujourd’hui et un prix à la location relativement similaire au prix actuel, l’investissement locatif résidentiel a perdu son attrait au fil de temps, symbole de rendements peu avantageux. De fait, au début des années 2000, les investisseurs institutionnels sont massivement sortis de l’immobilier résidentiel, jugé peu rentable pour se tourner vers un autre type d’immobilier. Les particuliers leur ont emboité le pas.

B) De 1990 à aujourd’hui : l’immobilier professionnel, une nouveauté pour les particuliers

L’immobilier de bureaux et de commerces ou immobilier professionnel, se développe particulièrement au début des années 2000 en raison de sa rentabilité. Règlementé par le code de commerce aux articles 145-1 et suivants, ce type d’immobilier se voit être moins contraignant grâce au bail commercial qui lui permet d’éviter les contraintes liées au bail d’habitation : protection du propriétaire au détriment du locataire, durée du bail fixe, travaux en partie assumés par le locataire.

C’est dans ce contexte que les SCPI (société civiles de placement dans l’immobilier) connaissent un essor fulgurant. Le concept est simple : un parc immobilier divisé en parts et détenu par une multitude d’investisseurs qui en retirent des revenus fonciers au prorata des parts détenues. Un gestionnaire est à la tête de la SCPI en charge d’assurer sa gestion, de prendre des décisions importantes, de trouver de nouveaux locataires, de payer les travaux, et l’ensemble des charges afférentes. Composées d’actifs diversifiés (commerces, bureaux, entrepôts, résidences, services) et situées dans des secteurs géographiques sur plusieurs pays, les SCPI offrent aux particuliers une porte d’entrée au très fermé marché de l’immobilier professionnel, avec une réelle mutualisation des risques locatifs et une rentabilité nettement supérieure à celle du marché résidentiel. Comme le rappelle Grégoire Moulinier, associé fondateur de la Centrale des SCPI, « pour un montage immobilier efficient, il faut impérativement mixer les meilleures SCPI du marché pour se constituer le portefeuille de SCPI le plus optimal et le plus diversifié possible ».

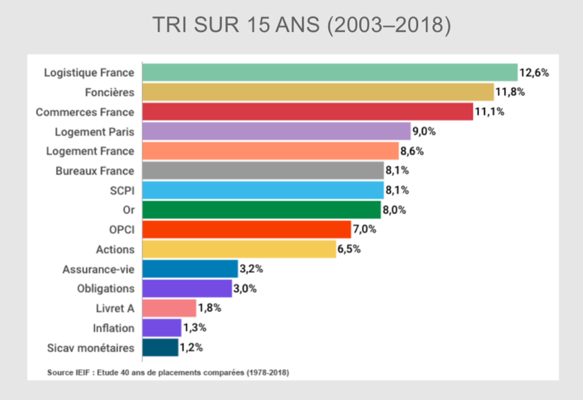

Toutefois, le marché professionnel a également été touché par la crise des années 1990, en raison de cette effervescence qui régnait autour de l’immobilier dans sa globalité, de l’abandon de l’agrément de l’immobilier de bureaux en 1985 et de la fuite des assureurs des marchés obligataires. En 2010, dans un contexte économique et financier à reconstruire, les SCPI apparaissent alors comme des placements refuges. Malgré la crise, près de 3 milliards d’euros sont collectés par les SCPI en 2012 avec des rendements de l’ordre de 6% pour les meilleures. Avec une rentabilité nette de 4,35% en 2018, la SCPI devient l’investissement préféré des français, deux fois et demi plus rentable que l’assurance-vie en fonds euros et quatre fois et demi plus que sur des placements liquides tels que le Livret A. En 2019, 7,6 milliards d’euros sont collectés par les SCPI.

II Vers quel immobilier se tourner en cas de bouleversement économique

A) L’État du marché résidentiel avant 2019

Président décrié pour ses prises de position et ses tweets impulsifs, Donald Trump n’en reste pas moins un excellent homme d’affaire et magnat de l’immobilier, pour lequel « l’immobilier est au cœur de presque toutes les entreprises, et est certainement au cœur de la richesse de la plupart des gens. Afin de construire votre richesse et d’améliorer votre entreprise, vous devez apprendre l’immobilier ». Intuitif, le marché immobilier nécessite toutefois une certaine connaissance : prix du marché, taux de crédit, spécificité des villes et de la législation en vigueur…

Depuis le début du XXIème siècle, le marché a oscillé à la hausse comme à la baisse. Au cœur de la crise de 2008 causé par l’éclatement de la bulle immobilière américaine, le marché immobilier français n’a pas été épargné. Baisse des ventes, prix en net recul de l’ordre de 8% en moyenne sur l’ensemble du territoire, les banques étaient également plus frileuses à accorder des crédits à tout va. Malgré cela, le marché est reparti à la hausse avec des augmentations significatives en termes de prix jusqu’en 2011, de près de 12%. Cette reprise a été facilitée par la politique des banques centrales qui ont décidé d’abaisser leurs taux directeurs avec des taux proches de zéro. Pour preuve, en 2014, la BCE a mené une politique du quantitative easing en fixant le taux de dépôt à un niveau négatif, incitant par la même les banques à prêter leurs liquidités plutôt que de les conserver.

Sur ces dernières années, le marché français de l’immobilier locatif s’est remodelé afin de séduire à nouveau les investisseurs. L’acquisition tant plébiscitée de la chambre de bonne ou du petit studio étudiant a peu à peu laissé place à l’habitat « alternatif » en location meublée pour tenter d’estomper au mieux les contraintes de l’immobilier traditionnel. Avec des rentabilités comparables à celles des SCPI et une fiscalité très favorable, on retrouvera ainsi les résidences de tourismes, d’affaires, étudiantes ou encore pour seniors venant redynamiser le marché résidentiel avec un principe de gestion et de délégation semblable à celui des SCPI. Il est toutefois nécessaire d’apporter certaines nuances au marché de la location meublée puisque le choix du gestionnaire, la typologie du domaine sélectionné et la localisation du bien est déterminante de l’investissement réalisé ainsi que de la rentabilité espérée. Comme pour de l’immobilier locatif en direct, la contrainte de la liquidité de l’investissement doit être prise en compte avec des délais de revente de l’ordre de 4 à 6 mois. Ce marché se voit être intéressant pour les personnes désireuses de diversifier leurs investissements sans les contraintes de gestion d’un bien traditionnel.

B) Crise du coronavirus et immobilier : l’impact de la crise sur l’immobilier de demain

Valeur refuge pour une grande majorité de la population française, l’immobilier ne risque-il pas de se retourner, affecté par les remous économiques dus à la crise sanitaire du coronavirus ? Après une année 2019 historique en termes de transactions immobilières avec des taux de crédit au plus bas à 1,12% en moyenne sur le dernier trimestre, la tendance 2020 va être toute autre. Même s’il est encore aujourd’hui trop tôt pour connaitre la façon dont va réagir le marché immobilier sur le long terme, il est certain que celui-ci ne sera plus identique en tout point à celui que nous avons connu jusqu’à présent.

Cette crise ne devrait pas être comparable à celle de 2008. La crise actuelle est d’origine sanitaire, les États ont réagi très rapidement pour en atténuer l’impact. Les banques centrales ont également annoncé de nombreuses mesures pour y répondre ; la FED a baissé ses taux directeurs, la BCE a mis en place un « programme d’achat d’urgence pandémique (PEPP) » via des mesures d’injections de liquidités de l’ordre de 1 350 milliards d’euros, permettant aux États de s’endetter à moindre coût et aux entreprises de retrouver des liquidités. Malgré ces mesures, les premiers changements apparaissent à l’aube d’une reprise de l’activité, en atteste l’actuelle remontée des taux du crédit immobilier à 1,25 au mois de mai contre 1,17% au mois d’avril ou encore 1,12% en toute fin d’année dernière selon une étude menée par l’Observatoire du Crédit Logement et le CSA. Par ailleurs, les taux d’endettement globaux des ménages vont être plus limités et les prêts sur de très longues durées (plus de 25 ans) quasiment impossibles. En somme, les recommandations du HSCF (Haut Conseil de Stabilité Financière) et celles de la Banque de France vont être durcies avec une réduction à prévoir des prêts sans apport personnel qui permettaient jusqu’alors de maximiser l’effet de levier du crédit. Conséquence, une baisse de presque 14% en termes de prêts accordés et quelques 220 000 primo-accédants qui pourraient se voir privés de crédit d’ici 2021.

Certains analystes estiment toutefois que dans un contexte financier mis à mal, la demande suscitée par l’immobilier devrait perdurer. Certes, à très court terme, le marché ne devrait pas être impacté par la crise que nous traversons. Ceux qui ont semé avant le confinement, récoltent aujourd’hui leurs fruits avec la signature d’actes authentiques datant d’avant le confinement. La tendance en est toute autre pour le moyen et le long terme même s’il reste aujourd’hui compliqué de s’exprimer avec certitude.

Les mesures inédites prises par la BCE, dans l’urgence et pour répondre à l’ampleur de la crise, vont certainement durement impacter les grandes variables économiques (inflation, croissance, taux d’intérêts…). À l’échelle nationale, le pouvoir d’achat des ménages va être modifié, potentiellement marqué par une hausse du chômage. Les particuliers semblent d’ores et déjà privilégier, à tort, l’épargne de précaution – depuis le début de l’année, la collecte nette cumulée est de 17,3 milliards sur le LDD et le Livret A dont 13,5 milliards uniquement sur le Livret A, soit davantage que la collecte totale nette sur l’année 2019 – au détriment d’investissements sur du long terme. Comme a pu le constater Bruno Le Maire, ministre de l’économie, « ce n’est pas d’épargne dont nous avons besoin aujourd’hui pour notre économie, mais d’investissement ».

Face à une baisse de la demande sur les mois à venir, des corrections de prix risquent de s’imposer comme condition de la poursuite des transactions et de l’investissement immobilier.

Loic Valette et Anne Duranton